眼下,纵使顶着“国内AI芯片第一股”的名头,曾在资本市场声名鹊起的独角兽企业寒武纪,也只能无奈慨叹:“乍暖还寒时候,最难将息”……

8月31日,“AI芯片第一股”寒武纪披露了2023年半年度业绩报告。从数据来看,公司各项经营指标仍未好转。

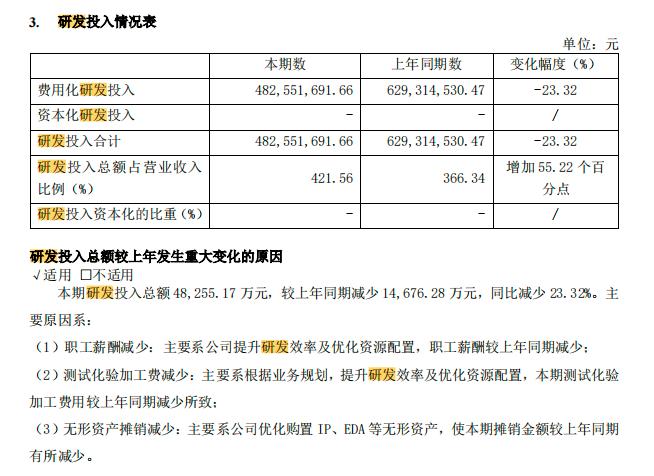

图片来源:寒武纪2023年半年度业绩报告

报告显示:寒武纪营业收入1.1亿元,同比下降33.37%;净利润-5.45亿元,扣非净利润-6.4亿元,延续此前亏损。单看二季度,寒武纪营业收入3918万元,环比下降48%;净利润-2.9亿元,环比扩大13.6%。

图片来源:寒武纪2023年半年度业绩报告

与此同时,较上半年股价一骑绝尘截然不同的是,6月下旬以来的寒武纪在资本市场“逐渐失宠”。股价一路下行,几近腰斩。截至9月5日收盘,寒武纪股价收报每股144.50元,下跌2.94%。

图片来源:网络

近来,AI浪潮来袭,百度、阿里、腾讯等在内的一众科技巨头纷纷布局大模型,投身AI赛道。在此背景下,手握浪潮算力底座、本该直接受益其中的寒武纪,却像个“局外人”。

于此,我们不禁发问,寒武纪缘何至此?

亏损已成顽疾,研发远超营收

事实上,寒武纪业绩之“清冷”,实属有迹可循。

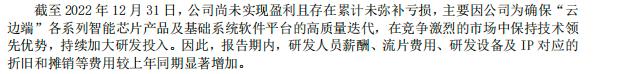

将时间线拉长来看,2020年-2023年上半年,寒武纪分别亏损4.35亿元,8.25亿元,12.57亿元和5.45亿元,三年累计亏损超过30亿,亏损金额早已远超IPO募资额。

再往前追溯,上市前的2017年-2019年,寒武纪累计亏损已达16亿元。也就是说,短短6年,寒武纪的累计亏损已经超过41亿。

谈及原因,寒武纪在半年报中解释称:受供应链影响,上半年公司调整销售策略,优先服务毛利较高、信用较好的客户,造成了本期营业收入有所下降。并强调:“与此同时,公司毛利率70.86%,较上年同期提升15.93个百分点”。换句话说,相较于营收,寒武纪更看重“毛利”。

图源:寒武纪2023年半年度业绩报告

不过,此番解释多少有些苍白无力,因为对任何营收下滑的公司来说,这个理由都可以作为“万能答案”。

对比看来,速途网认为,寒武纪财报中的这段表述更适合用来解释寒武纪营收下降。

寒武纪说:“在云端智能计算市场和边缘智能计算市场中,目前市场份额主要由英伟达等企业所占据;在智能计算集群系统市场,基于英伟达GPU产品的集群占绝对市场优势地位。在产业链生态架构方面,公司自主研发的基础系统软件平台的生态完善程度与英伟达相比仍有一定差距。”

事实也确实如此。

据北京时间8月24日,英伟达公布2023年第二季度业绩显示:英伟达营收135.1亿美元,环比增长88%,同比增长101%;净利润61.88亿美元,环比增长202%,同比增长843%。

英伟达创始人兼首席执行官黄仁勋说:“一个新的计算时代已经开始。世界各地的公司正在从通用向加速计算和生成人工智能过渡。”直白地说就是:风口的确来了,AI也确实是大趋势,但寒武纪差得太远。

寒武纪差在哪儿?“造血能力不足”或为其无法扩大营收的根本。

数据显示:2023上半年,寒武纪研发投入为4.83亿元,虽同比减少了23.3%,但仍是同期总营收的四倍,较上年同期增加55.22个百分点。

图片来源:寒武纪2023年半年度业绩报告

同时,寒武纪并未在财报中承认在今年上半年实施了裁员,仅用了“公司提升研发效率及优化资源配置”的表述。不过,大模型之家发现,职工薪酬减少的根本原因还是在于研发人员数量减少了数百人。

根据财报,寒武纪的研发人员较去年同期大幅减少,最新为980人,去年同期为1207人,同比减少227人。研发人员合计薪资3.05亿元,去年同期为3.72亿元。而这正与今年4月寒武纪的裁员消息“不谋而合”。

更令寒武纪“无奈”的是,纵使今年上半年已经对研发投入进行了缩减,其营业收入仍是不增反降。可见,寒武纪为“提升研发效率及优化资源配置”所做的一系列举措,并没能取得预期的效果。

图片来源:寒武纪2022年年度报告

值得注意的是,财报发布的半个月之前,有媒体曝出寒武纪旗下的行歌科技正在进行裁员,仅保留少数员工“善后”,并且新的项目已经暂停,未来可能将被放弃。而根据2023年半年报显示,寒武纪在车载芯片项目上,已经投入了大约1.18亿,累计投入金额达到了约4.64亿元。这意味着,一旦项目最终被放弃,之前的所有投入(至少4.64亿元的投入)将颗粒无收。

造血能力薄弱之外,寒武纪或也面临着存货积压的压力。根据东方财富测算,寒武纪存货周转天数由去年同期的845.3天增长至1601天。再往前追溯,自2020年起,寒武纪的存货周转天数明显增加,分别为163.9天、276.6天及472.8天。

图片来源:寒武纪2023年半年度业绩报告

一个不容忽视的重点是,早期的寒武纪凭借着和华为的合作开展了自己的智能处理器IP授权业务,2017、2018两年,该业务占到寒武纪总营收比例的98%-99%。然而,仅仅两年,华为便选择与寒武纪分道扬镳。和华为“分手”的2019年,智能处理器IP授权业务仅贡献了寒武纪营收的15%左右。

与华为分手后,寒武纪布局了前文提到的“被放弃”的行歌,用以作智能驾驶芯片的研发。然而,结局并未如愿。产品力下降、销量难寻,寒武纪的营收自然冷清。

值得注意的是,存货周期的增长使得寒武纪存货跌价准备比例也持续上升。据财报显示:2023年上半年,寒武纪存货账面余额为5.39亿元,存货跌价准备3.2亿元,跌价占存货账面余额的59.18%。去年同期,寒武纪存货账面余额为4.16亿元,存货跌价准备4724.67万元,跌价准备仅占存货账面余额的11.36%,二者差距,相去甚远。

由此,很难否认,在营收上走起下坡路的寒武纪不是在情理之中。

寒武纪,还能翻盘吗?

通用大模型的火爆,一定程度上使AI产业化的路径不断拓新,其现象级智能应用所表现出的大模型,也早已具备趋进人工智能的部分特征,它展现了无限的应用潜力,也催生出了全新的市场需求和发展空间,对智能算力也提出了更高的要求。

据速途网统计,AI/人工智能在其半年报中总计出现81次。其中,大模型出现了13次;9个在研项目中与人工智能相关的有4个。也就是说,如今的寒武纪已经将AI大模型作为新产品研发的导向。

寒武纪在半年报中表示:报告期内,公司的基础系统软件平台相比前期版本也进行了优化和迭代。其中,推理软件平台在模型性能优化、大模型和 AIGC 推理业务支持、推理性能优化等重点方面均实现了突破和进展。训练软件平台在通用性、性能等方面取得了优化,在大模型和 AIGC 训练领域、推荐系统等重点领域实现了改进和迭代。

图源:寒武纪2023年半年度业绩报告

那么,寒武纪如何才能实现翻盘呢?

首先,大模型的训练对于计算资源需求要求很高。

这意味着,寒武纪或将自身的人工智能芯片性能及能效提升至与英伟达等一众“头部”产品相媲美的高度,才能获得与竞争对手“同台竞技”的机会。同时,一旦入局大模型,势必要面对不断地更新及迭代,而这也在一定程度上提高了对寒武纪芯片及加速卡的性能要求。毕竟,AIGC领域的技术更新速度非常快,寒武纪需要不断跟进和更新其技术,以满足不断变化的市场需求。在寒武纪研发投入收窄的情况下,挑战将更加严峻。

其次,AIGC赛道竞争激烈,国内外诸多巨头企业已经相继入局。这不仅意味着寒武纪在大模型竞争中失去“先机”,也一定程度上说明寒武纪必须找到属于自身的定位和优势,方能顺利入局,甚至是保住市场份额。

数据显示:英伟达在全球AI芯片市场的占有率超过80%,剩余份额被AMD、英特尔等巨头瓜分。

此外,AIGC领域的商业化模式还在不断探索和完善中,寒武纪需要积极探索适合自身的商业化模式,快速落地,从而实现可持续发展。同时,现阶段的寒武纪与AIGC赛道“相融性”相对较小,这要求寒武纪寻求到较为精准的市场切入点。

值得注意的是,国内市场中不乏百度、地平线在内的芯片赛道的入局者。前者发布了中国第一款云端全功能AI芯片“昆仑”,并将其在百度自己的AI平台及应用上得到应用,通过应用可以推动芯片的发展,形成一个良性循环;后者推出的征程芯片出货量已经增长至400万片,合作车企超25家,包括理想、比亚迪、蔚来汽车、上汽集团。

大模型之家认为,对于眼下的寒武纪来说,除了努力提升自有芯片的性能及能效外,实实在在的商业化路径规划也是其长久发展的重要课题。

写在最后

无法否认,曾几何时,寒武纪实现芯片“生命大爆发”的梦想,的确如一剂“平地惊雷”为芯片产业带来了颠覆级的曙光及希望。

然而,随着车载智能新片需求的降低,寒武纪自身营收的“所求无门”,不仅为自身未来的发展增添了更多阴霾,也让其即使面临风口但仍“起势艰难”。

值得一提的是,近日寒武纪宣布拟以3000万元-5000万元回购股份,回购价格不超过人民币239元/股,相比于股东的套现,公司的回购可谓杯水车薪。至于何时能靠AI芯片实现盈亏平衡。我想,如今的市场已经给出了最终的答案。