医疗界又添一员IPO大将……

日前,第三方独立医学检验机构——艾迪康控股有限公司(简称:“艾迪康控股”)向港交所递交招股书,拟于港股主板上市。摩根士丹利、杰富瑞为本次IPO的联席保荐人。

据悉,艾迪康控股此次IPO募集资金将用于加强普检及特检能力,包括研发以及销售及营销能力;通过新建实验室、合伙投资及开发新渠道;用于网络拓展,为业务开展工作与行业参与者形成战略合作及战略性及附加收购机会;用于升级及扩大现有实验室;用于投资营运基础设施,包括物流设施、人工智能技术及信息技术基础设施;作营运资金及一般企业用途。

值得注意的是,在此次赴港IPO之前,艾迪康曾于2021年6月30日有过递表行为,但现已“失效”。

公开资料显示,艾迪康成立于2004年,在全国设有24家医学实验室,业务覆盖28个省市自治区,为一万多家活跃客户提供医学检验服务,客户中包括医院、诊所和医药研发外包企业(CRO)等。

根据弗若斯特沙利文的资料,按往绩记录期间总收益计,艾迪康控股为中国三大独立医学实验室(ICL)服务提供商之一。于往绩记录期间,业务强劲增长,总收益自2019年的人民币17.3亿元增加至2021年的人民币33.8亿元,复合年增长率为39.8%。主要透过遍布全国的26个自营实验室组成的集成网络为医院和体检中心提供检测服务。

年营收近34亿、逾三成为疫情检测服务

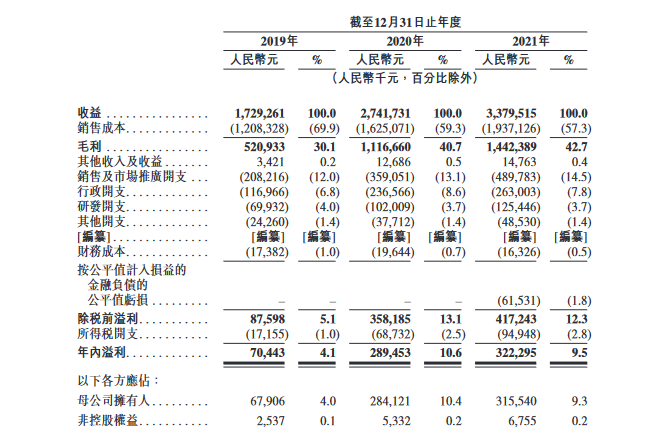

招股书显示,艾迪康控股的营业收入、年内溢利及经调整净利润皆呈现逐年上升的趋势。

2019年、2020年、2021年的营业收入为17.29亿、27.42亿、33.80亿元;年内溢利(净利润)0.70亿元、2.89亿元、3.22亿元;经调整后净利润为0.73亿元、3.67亿元、4.51亿元。

同时,招股书也显示,艾迪康的医疗诊断检测服务为收入的主要来源,其次则是医疗产品销售。

数据显示,2019年、2020年和2021年,艾迪康控股来自医疗诊断检测服务的收入分别为16.07亿元、25.13亿元和31.45亿元,占总收入的比例分别为93.0%、91.7%和93.1%。同期,医疗产品的销售收入占比分别为7.0%、8.3%和6.9%。其中,为应对COVID-19,公司于2020年2月开始提供COVID-19相关检测服务。直至最后实际可行日期,公司的COVID-19总检测量逾4300万次。在2020年及2021年公司收益中,COVID-19检测产生的收益分别为9.24亿元及12.32亿元,占2020及2021年度的33.7%、36.45%。

高昂的检测收入也导致了试剂及耗材成本的上升。数据显示,二者为公司第一大成本来源,相关成本为1.68亿元。

此外,随着新冠疫情的防控工作不断向好,关于新冠检测服务产生的收益可能不会持续,加之应对疫苗在全球范围内推出普及,艾迪康来自检测服务的收益增长率势必会有所下降。因此,对艾迪康来说,即使现今的经营状态保持在良好的阶段,但还是需要找到新的利润产生点,从而真正的实现稳步向前。

国内市场落后,艾迪康ICL业务仍有“进步空间”

除了过分“依赖”疫情检测业务外,国内市场ICL发展中的状态也是艾迪康改业务发展的双刃剑。

一方面,数据显示,中国ICL市场规模一直维持大幅增长的状态,由2016年的117亿元人民币增至2020年的198亿元人民币,复合年增长率为14.0%,预计2025年将达到人民币463亿元,复合年增长率为18.4%。而这,不仅为艾迪康的ICL业务发展提供了广阔的发展空间,还意味着艾迪康的ICL业务仍存在上升的空间。

值得一提的是,根据弗若斯特沙利文报告显示,2020年,中国前四大ICL的市场份额共计57.1%,共有110多家实验室。其中,艾迪康市场份额(不包括COVID-19收入)约为8.0%。加之艾迪康拥有遍布全国的26个自营实验室,为医院、体检中心、制药公司、CRO公司等提供检测服务与覆盖31个省市及1500多个市县的17000多家医疗机构的专用冷链物流网络的基础优势。也就是说,随着ICL业务走上医疗舞台,艾迪康的营收还将有望再创新高。

另一方面,由于中国患者对临床检测的支出落后于海外发达国家。截止2020年中国临床检测支出低于美国的五分之一。艾迪康在业务来源上仍需多下“苦工”。

可以说,对艾迪康来说,如何在疫情检测市场不断缩小的背景下,利用所积累的品牌知名度将业务重心转移到其他风口业务上来,也是其亟待解决的问题。