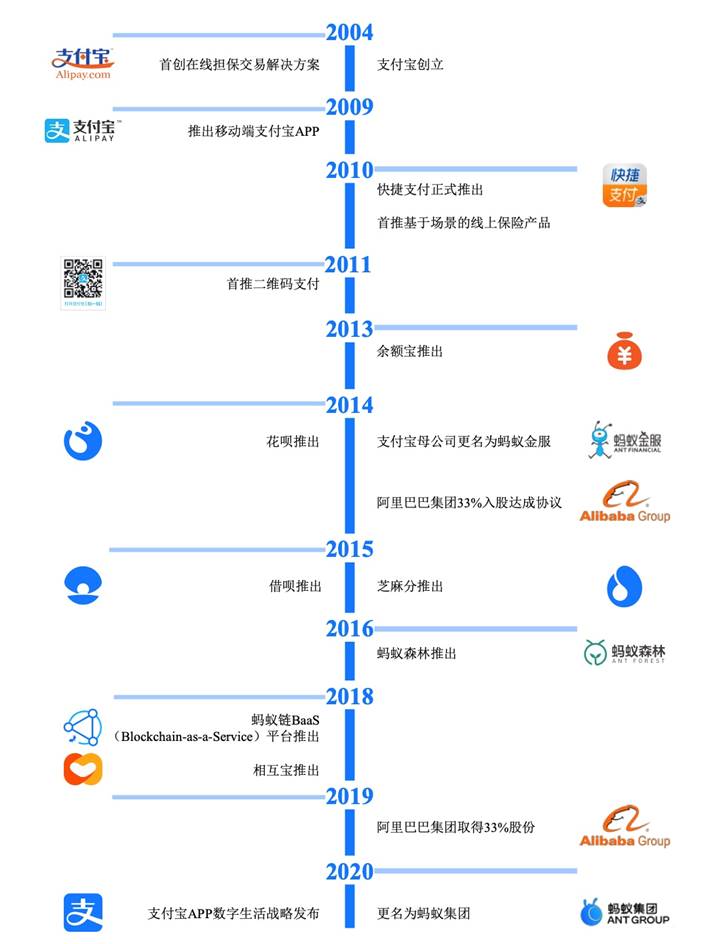

支付宝母公司蚂蚁集团即将上市,这只超级独角兽今天正式向两地交易所递交招股申请文件。

招股文件显示,蚂蚁集团年度活跃用户超过10亿,月度活跃商家超过8000万,年营收1206亿元,在超大规模体量下依然保持40%的营收增速。尽管每股发行价格和目标估值尚未确定,但市场普遍相信,蚂蚁将大概率创下近年来全球最大规模的IPO之一。

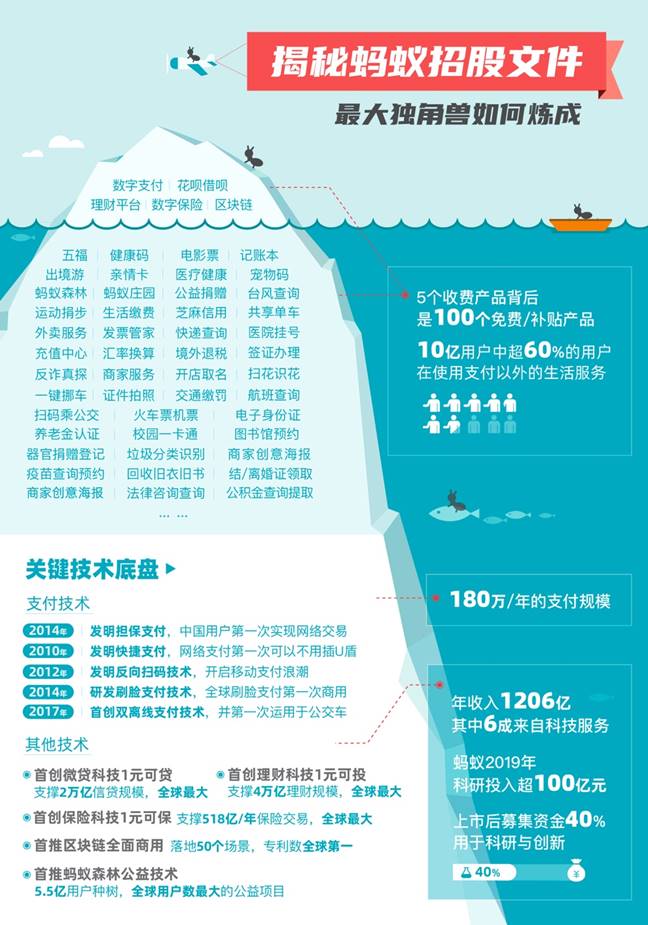

是什么撑起了蚂蚁集团的千亿营收和海量用户?结合招股书信息看,有十个关键的第一次,成为了左右蚂蚁集团发展的关键支点。

五次革新支付技术

支付宝以支付起家,从招股文件看,截止2020年6月30日的12个月,支付总量已经达到了118万亿人民币,如果以10亿用户计算,平均每个用户的支付量都达到了11.8万。

如此庞大的支付量是如何达成的?16年时间里,支付宝曾经5次革新支付技术:

(支付宝庆祝第一笔交易达成)

2004年,发明在线担保交易解决方案,中国用户第一次实现网络交易;

2010年,发明快捷支付,网络支付第一次可以不用插U盾,为后来的移动支付扫清道路;

2012年,发明反向扫码技术,第一家支持移动支付的便利店诞生,开启移动支付浪潮;

2014年,研发生物识别技术,并首次投入商用;

2017年,首创的双离线支付技术第一次运用于公交车,最后一个带零钱出门的理由终结;

这五次革新不仅让支付宝成为中国最大的数字支付服务商,也让中国成为全球第一大移动支付之国。来自国家统计局的数据甚至显示,在移动支付逐步普及的十年里,抢劫案数量下降超九成。今年年初,人们更惊喜地发现,移动支付的非接触优势,成为中国疫情防控的重要优势。

不止于此,借助移动支付工具,今年疫情之后,超过170个地方政府在支付宝发放消费券,成为拉动消费,刺激经济回暖的一支奇兵。

五次关键的“降门槛”

蚂蚁集团通过支付起家,业务顺延至数字生活、数字金融科技等领域。招股书信息显示,其数字金融科技板块的年用户达到7.29亿,在理财科技、微贷科技、保险科技三个领域促成的交易规模均为市场第一。同时,2019年,超过60%的消费者使用支付宝APP使用数字支付以外的生活服务,包括出行、办事、公益等。

换言之,支付以外的业务,已经撑起了蚂蚁集团的大半壁江山。这些业务最主要得益五次关键的「降门槛」创新。

2008年,推出水电煤缴费,中国老百姓第一次在网上缴纳水电煤气费;

2010年,发明无人工审批的纯信用贷款,第一次贷款可以无抵押物、无担保人;

2013年,推出余额宝,货币基金的门槛第一次降低成1块钱;

2016年,推出蚂蚁森林,中国人第一次实现手机种树,绿色公益门槛降低;

2019年,推出相互宝,大病保障第一次实现先保障、后付费。

这些几块钱理财贷款,省几分钟时间的生活服务,看似微小,结果却成为了打破二八法则的秘诀,大部分商业公司服务头部20%的人,赚80%的钱,而蚂蚁集团的商业模式是,降低门槛,服务80%的人,从而形成聚沙成塔的效果。

由于这些关键的门槛降低,中国在数字金融、数字办事、数字公益等若干领域开启了弯道超车模式,全球最大的货币基金、全球服务小微最多的银行、全球最大的互助社区、全球参与人数最多的公益项目均花落中国。

没有写进招股书的故事

可以写进招股书的是数据,写不进的是故事。事实上,十次关键创新背后,和拓荒之路相伴的,是支付宝撞过的无数次「南墙」。

比如水电煤缴费,在支付宝历史上,这可能是最艰难的业务之一:因为对接机构庞杂、谈判和说服的工作量巨大,曾经整整停滞了2年;因为长达10年不赚一分钱,在内部质疑声不断。但最终,这项业务不仅活了下来,还开启了办事服务向互联网迁移的浪潮。如今,每3个中国人就有1个在手机办事, “最多跑一次”、甚至“一次都不用跑”成为现实。

遍布大街小巷的二维码支付,也差点折戟沉沙。2011年7月,支付宝率先推出全国首个二维码支付功能,却被黑产的入侵打得措手不及。钓鱼、盗刷、病毒,接踵而至的安全问题迅速浇灭市场热情,让产品团队备受质疑。

是放弃还是坚持?支付宝死磕的精神再次发挥作用。时任管理层“特批”了一个工作室,来负责撞南墙,接下来的几年内,这个名叫“Open Studio”的工作室,以公司食堂和自动贩卖机为小白鼠,陆续推出声波支付,电磁支付、光子支付,以及正扫、反扫、单离线、双离线等二维码支付的各种版本……最终优胜劣汰,二维码支付克服安全问题,成为了主流。这项小小的创新,是支付宝蓝能够贴满大街小巷,连接8000万月活商家的关键。

今天,蚂蚁集团站到了上市关口即将冲击科创板第一股,但相比IPO之路,过去16年的拓荒之路或许更为珍贵。