北京时间4月12日早间消息,美国网约车巨头Uber周四向美国证券交易委员会(SEC)公开提交了IPO(首次公开招股)上市申请文件。招股书显示,Uber计划在纽约证券交易所(NYSE)挂牌上市,代码为“UBER”。

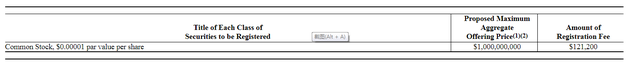

Uber在招股书中将用作“占位符”的最高筹资金额定在了10亿美元,但并未具体披露IPO筹资规模,也未披露发行价格区间及股票发行数量。路透社在本周早些时候报道称,Uber计划发售价值约100亿美元的股票,估值在900亿美元到1000亿美元之间。而投行此前向Uber表示,其估值最高可达1200亿美元。

本次IPO承销商为摩根士丹利、高盛等。

在公开提交IPO招股书后,Uber将面向投资者开始进行一系列路演。路透社此前报道称,Uber将于4月29日当周启动路演。预计Uber将于5月初确定IPO定价,并开始在纽约证券交易所挂牌上市。

在路演中,Uber很可能将寻求利用自己的一大优势来招揽投资者,那就是在该公司拥有业务运营的许多市场上,Uber都是最大的市场参与者。分析师认为,打造规模对Uber的业务模式实现盈利来说是至关重要的。

而对Uber CEO达拉·科斯罗萨西(Dara Khosrowshah)来说,他不仅要回答投资者有关公司财务状况的问题,还要负责说服投资者相信,在过去两年发生了一系列令人尴尬的丑闻后,现在他已成功改变了该公司的文化和商业实践。这些丑闻包括性骚扰指控、向监管机构隐瞒大规模数据泄露事件、使用非法软件绕过当局以及海外贿赂指控等。

科斯罗萨西在2017年从在线旅游服务提供商Expedia跳槽到Uber,取代公司联合创始人特拉维斯·卡兰尼克(Travis Kalanick)出任CEO。

Uber现在面临的问题之一是,投资者质疑该公司将如何朝着自动驾驶汽车的方向过渡,这种技术可能会使其成本大幅下降,但同时也可能会扰乱其业务模式。

Uber还在招股书中表示,该公司在美国和加拿大市场上的打车业务“受到了负面公关事件的严重影响”,而且其它打车服务公司采取的折扣措施也已令其在许多市场上的地位受到威胁。

以下为招股书概要:

财务和运营情况

Uber的用户总数达到了9100万人,但增长速度正在放缓,而且可能永远都无法实现盈利。

对于这家成立于2009年的网约车巨头来说,招股书文件首次全面披露了该公司的财务状况。招股书强调指出,Uber业务在过去三年中迅速增长,但同时也表明一系列公众丑闻和竞争压力的加大已经导致其吸引和留住打车者的计划承压。

招股书还凸显了Uber距离实现盈利还很遥远,该公司警告称,预计运营支出“在可以预见的未来将大幅增加”,而且“可能无法实现盈利”。2018年Uber的运营亏损为30.3亿美元,其中不包括一次性收益。

Uber在招股书中披露信息称,截至2018年底,该公司平台上的平均月度活跃用户人数为9100万人,其中包含了送餐服务Uber Eats的月度活跃用户人数。与2017年相比,这一数字增长了33.8%,但增速低于一年前的51%。

在2018年中,Uber的营收为113亿美元,与2017年相比增长约42%,同样低于此前一年106%的增幅。

在分项业务方面,去年打车业务的总预订额为415亿美元,占平台总预订额497.99亿美元的比例为83.3%;打车业务的全年总出行量为52.2亿次,较2017年的37.4亿次同比增长了39.6%。打车业务作为主营业度的营收为92亿美元,占全年营收112.7亿美元的比例为81.6%。

分地区来看,主战场北美地区(美国和加拿大)年度营收61.5亿美元,第二大市场拉美地区的营收为20亿美元,欧洲、中东和非洲的营收为17.2亿美元,亚太地区营收为10.3亿美元。